回顾历次大牛市,这一波“泼天富贵”怎么接?

今天的A股又让人大开眼界了,全天成交3.48万亿元,再创历史新高。

开盘仅20分钟,A股成交额就突破了1万亿元,创历史最快万亿纪录;开盘后70多分钟,成交额突破两万亿元;截至收盘,突破3万亿元的天量成交额。

数据来源:Wind,过往表现不代表未来

从这一波牛市的特点来看,9月24日政策组合拳正式发出了本轮牛市的反转信号。后续一系列增量政策持续跟进,带领A股在短短几天内快速突破3400点。天量成交之后,A股的“政策牛”后市会怎么走呢?

俗话说,“以史为鉴,可以知兴替”。结合开源证券的研报,我们先来回顾一下历史上的几次政策牛。

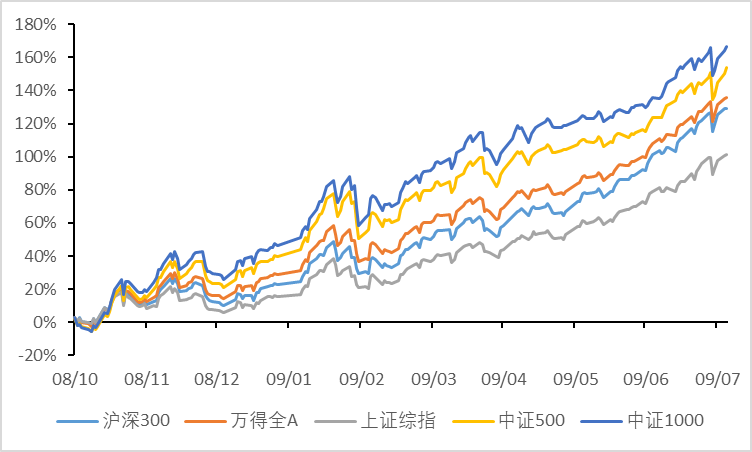

第一轮“政策牛”:2008年10月28日~2009年8月4日

牛市启动:为应对全球性的经济趋缓,2008年9月进行了2006年以来首次降息,11月国家投入四万亿元资金刺激经济。

牛市收尾:宏观政策收紧,2009年7月27日为确保银行信贷资金不被挪作他用、真正进入实体经济,《固定资产贷款管理暂行办法》发布。

指数与板块表现:沪深300涨幅129%,上证指数涨幅101%,中证1000涨幅167%。中证1000表现好于沪深300,小盘股在本轮牛市表现更好。一级行业中涨幅居前的板块是有色金属、煤炭、建材、汽车、军工、电子等。

数据来源:Wind,过往表现不代表未来

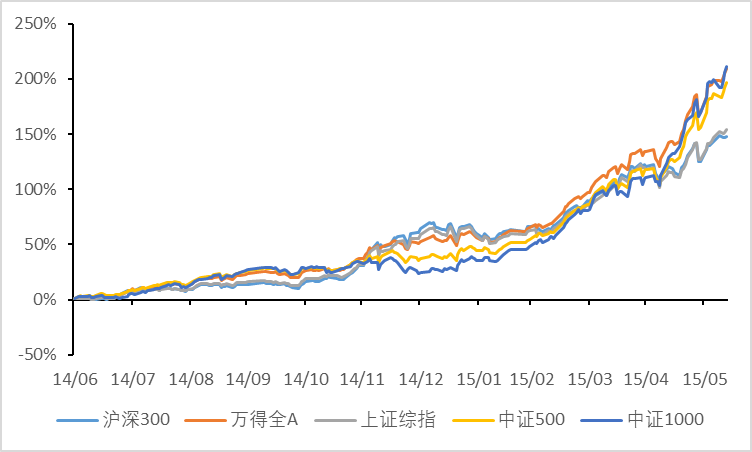

第二轮“政策牛”:2014年6月30日~2015年6月12日

政策:2014年年中持续收紧的货币政策开始转向,首次提出了定向降准。此后也由定向降准转向全面降息,确立市场全面宽松的基调。并且年初重启IPO,沪港通的开通促进价值股的估值修复,杠杆资金也持续入场。

牛市收尾:市场持续火热,场外配资等乱象增长,监管部门开始出台降温措施,限制两融业务规模、打击恶意炒作。此后市场迎来了泡沫崩溃和回调。

指数及板块表现:沪深300涨幅148%,上证指数涨幅154%,中证1000涨211%。一级行业中,涨幅居前的板块是建筑装饰、计算机、交通运输、军工、通信等;“一带一路”、互联网题材概念丰富的板块涨幅居前,估值提升影响更大。

数据来源:Wind,过往表现不代表未来

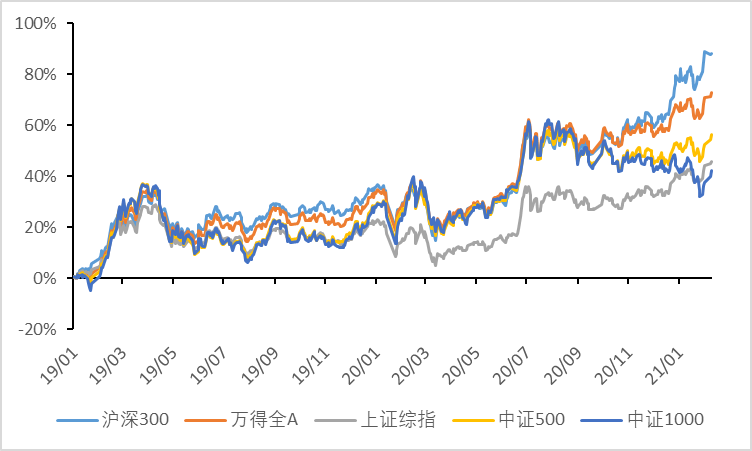

第三轮“政策牛”:2019年1月11日~2021年2月19日

牛市启动:以2019年1月4日央行超预期降准100bp为起点,持续时间超过2年。2019年底至2020年初,美国于2020年3月开启无限量QE;3月27日央行宣布提高赤字率,从2.8%提升至3.6%。

牛市收尾:海外其他地区修复+国内估值处于高位,北向资金开始流出,叠加疫情反复影响消费基本面。

指数表现:沪深300涨幅88%,上证指数涨幅46%,中证1000涨幅42%。相对来看,大盘股表现更佳。一级行业中,涨幅居前的板块是食品饮料、社会服务、电力设备、电子、医药生物等。

数据来源:Wind,过往表现不代表未来

回顾板块表现:证券、科技表现亮眼

通过三次“政策牛”的回顾可以看出,每一次牛市的发展,优势行业均在不断变化,但其变化中又存在一定规律。国防军工、计算机、电力设备等科技成长板块,以及非银金融均有不错表现,几乎涵盖了历次牛市阶段。

金融引领牛市前期,券商扛旗。在行情初始的大涨阶段,这一阶段政策影响较大、情绪面高亢,非银板块尤其是券商板块弹性高、涨势显著。最近证券ETF(512880)的火爆可见一斑。

行情中期,科技成长往往有所表现。成长股在历次牛市中期表现多优于市场,特别是流动性敏感的科技板块,往往弹性更高,在牛市情绪的持续爆发下,很容易形成共振,带动板块上行。同时,科技成长板块又往往能够成为政策的宠儿,依托政策支持,不断发力。比如当前阶段,新质生产力为代表的科技板块就有成为市场主线的潜力。

大牛市来了,如何接住这“泼天富贵”?

复盘了过往的牛市历程,这次我们该如何把握这波行情呢?对于普通投资者而言,交易便捷、透明高效的ETF其实是我们最大的机会。

宽基ETF紧跟市场:上证综指ETF(510760)、300增强ETF(561300)

国庆长假期间,海外资金持续表达对A股的积极预期。收假第一天,高层召开新闻发布会继续发布各项重磅政策。后续来看,在政策与基本面持续向好的趋势不变的大背景下,可以通过配置宽基标的来跟上这波行情,不管市场热点和板块怎么轮动,它都能享受到。上证综指ETF(510760)与300增强ETF(561300)在具备宽基指数beta的同时还可以提供稳定超额。

证券板块“牛市旗手”:证券ETF(512880)

历史上每次熊牛转换的号角基本上都是由证券板块吹响的,这次也不例外。证券ETF(512880)作为牛市旗手,10月8日一开盘就已经封在涨停板上。

短期来看,市场热度持续升温,后续成交额仍有维持高位的可能,证券ETF直接从中受益。长远来看,监管层鼓励券商并购重组,供给侧结构性改革正在加速进行。预计随着并购、中长期资金入市、市值管理三大新政的落地,券商功能性将快速提升,业绩有望明显改善。

“新质牛”担当:科创板100ETF(588120)、芯片ETF(512760)、半导体设备ETF(159516)、通信ETF(515880)

等到牛市确立并不断发酵的时候,高弹性的科技板块往往有机会成为市场的主线。本轮牛市行情中,以新质生产力为代表的科技领域有望成为市场关注的焦点。看好科技板块的话,既可以选择宽基类ETF比如科创板100ETF(588120),也可以选择芯片半导体、通信等板块,这些都是直接受益于人工智能和半导体需求回暖的品种。

把握超跌反弹板块:生物医药ETF(512290)、创新药沪深港ETF(517110)等

医药、新能源等板块前期经历了连续几年的下跌行情,估值和业绩预期压缩幅度巨大。随着政策转暖以及牛市不断深入,这些板块的反弹力度也值得期待。特别是在创新药企的创新成果出海兑现的大背景下,医药板块仍然是热门赛道之一。

最后,分享牛市ETF投资秘籍~